Управленческие решения часто принимаются без должного обоснования и оценки их последствий с экономической и финансовой точек зрения. Улучшить качество управленческих решений и поднять процесс управления результативностью и эффективностью на качественно новый уровень можно с помощью тесной работы со специалистами финансовых служб1. Но как правильно организовать сотрудничество с ними и в решении каких вопросов без их содействия не обойтись?

В последнее время специалисты по финансам и управленческому учету начинают играть все более значимую роль в компаниях (см. «ЭЖ», 2015, № 44). Но финансовый директор не может ежедневно участвовать в принятии всех решений, поэтому перевод финансовой службы в статус бизнес-партнера позволяет решить сразу несколько задач:

-

объединить финансовые и экономические знания с пониманием бизнес-процессов;

-

повысить качество принимаемых решений и уровень управления результативностью компании, сохраняя или даже приумножая создаваемую стоимость для заинтересованных сторон.

К таким выводам пришли эксперты в ходе изучения 25 интервью и круглых столов с высшим руководством компаний по всему миру2.

Результаты зависят от качества управленческих решений

Чтобы повысить производительность и результативность бизнеса, руководителям и персоналу маркетинга, сбыта, цепочки поставок, производства необходимо понимать конкретную ситуацию, что происходит и куда направлять свои усилия. Оказать помощь и поддержку здесь могут финансисты. Однако организовать совместную работу на практике не так-то просто, бизнес-партнерство должно стать частью целенаправленной программы преобразования финансов компании. Смысл таких изменений — получить больше пользы от финансовых специалистов внутри компании, повысить отдачу от финансовых функций, обслуживающих основные бизнес-процессы по созданию стоимости.

Изменения в первую очередь основаны на разделении учетных и финансовых функций, автоматизации стандартизации, организации ОЦО и центров поддержки бизнеса, сконцентрированный опыт которых позволяет улучшать качество решений (см. «ЭЖ», 2015, № 40).

Взаимосвязи здесь следующие: убеждения, мнения, мышление — решения — действия — результат. Менеджеры редко используют доказательства, больше основываются на субъективных мнениях и предубеждениях и не могут предвидеть последствия происходящих изменений. Неслучайно задача повышения результативности и производительности является ключевой в бизнесе. Чтобы изменить результаты, нужно мыслить и действовать по-другому, значит, принимать обоснованные решения, повышать их качество.

Например, стимулами в действии менеджеров могут выступать объемы продаж, престижные проекты, а для акционеров значение в первую очередь имеет устойчивый чистый денежный поток. В его увеличении и управлении состоит задача финансистов. Однако только финансовыми методами и инструментами ее не решить, необходимо управлять реальными параметрами в бизнесе, направлять ресурсы на продукты, сегменты рынков или каналы сбыта с большими шансами на успех и перспективные. Поэтому и возникает необходимость совместной работы.

В результате возрастает значение управленческой информации и целенаправленной работы с ней. Для достижения желаемого результата получать такую информацию и принимать решения необходимо на каждом этапе управленческого цикла (см. рис. 1). Сеть взаимосвязей в таком цикле (как процесс обучения для обоих партнеров) позволит понять и усвоить информацию через конкретные практические действия и их результаты и со временем приведет к другому качеству принимаемых решений.

Ведь самое главное, управленческая информация должна быть использована, что возможно только при условии доверия со стороны руководителей бизнеса, их уверенности в актуальности предоставленной информации и тщательно проведенном анализе. Доверие связано с реальным вкладом финансистов в повышение результативности и возможно, когда:

-

необходимость более детального анализа для принятия решений по повышению производительности появляется при деловом взаимодействии;

-

практические выводы и рекомендации такого анализа представлены убедительно, чтобы их рассмотрели перед принятием решения;

-

сформулированы условия реализации принятых решений, механизм их реализации;

-

измерен и обоснован прогресс в повышении производительности, позволяющий убедиться в достижении намеченного результата.

При этом финансовые специалисты понимают свою роль, знают реальные взаимосвязи для управления производительностью и результативностью, владеют инструментами управления производительностью и отслеживания результатов и последствий управленческих решений. Участники опроса отметили, что на практике финансовые лидеры играют ключевую роль, убедившись, что в компании есть четкая связь между стратегией, приоритетами, эффективным распределением ресурсов и операционным исполнением.

Самый высокий уровень и роль финансов проявляются в стратегии, стратегическом планировании или инвестиционных решениях, управлении производительностью, проектами и рисками. Задача деловых партнеров — поддерживать бизнес в соответствии со стратегией. Однако на практике это случается редко. Подавляющее большинство бизнес-партнерства активно действуют в оперативной сфере планирования и управления. Приведем некоторые примеры финансового делового партнерства в принятии управленческих решений.

Финансисты способствуют принятию рациональных решений

Для продвижения делового партнерства каждая из сторон должна делать все возможное. Участие в планировании и бюджетировании позволяет финансистам объяснить бизнес с коммерческой и финансовой точек зрения. При их понимании менеджеры действуют более эффективно.

Предоставление детальной информации позволяет принимать решения по инвестированию или дезинвестированию средств, а затем каскадировать цели для их исполнения. В стратегических решениях, связанных с капитальными расходами, возникает двойная ответственность финансистов. С одной стороны, они оценивают, насколько принимаемое решение согласуется с стратегическими целями компании и учитывает интересы акционеров. Предоставив аналитическую информацию для тех, кто принимает решение, они должны убедиться, что их доводы приняты во внимание. С другой стороны, финансист, отвечая перед финансовым директором, обращает внимание на представление такого решения в планах и бюджетах и на то, что показатели эффективности можно контролировать, а производительностью — управлять и достигать желаемых результатов.

Когда компании растут с помощью сделок по слиянию и поглощению, они учатся процессу проведения подобных сделок, ведь больше половины из них убивает акционерную стоимость приобретаемого бизнеса. Руководители собирают команду и привлекают финансистов для управления последовательными действиями и оценки успешности каждого из них с учетом рисков, если цель сделки — создать стоимость для акционеров. Финансисты помогают в таких вопросах, как:

-

обоснование логики и смысла сделки для инвесторов;

-

разработка четкого стратегического плана сделки, поскольку ее масштабы могут иметь дополнительные финансовые или операционные риски;

-

определение выгодной цены и структуры сделки, что является предметом переговоров; проведение сделки с учетом должной осмотрительности и тщательности.

Кроме того, финансисты принимают участие в решении других вопросов, которые могут возникнуть при интеграции.

При инвестировании в новый продукт или развитие нового рынка будущие доходы, как правило, неизвестны, но процесс принятия решений и в этой области должен быть рациональным. Здесь необходимо оценить уровень инвестиций с учетом оборотов бизнеса или прибыли в соответствии с готовностью (аппетитом) руководства к риску. На основании изменения спроса и расходов в рамках бюджета финансисты определяют порог и основания для уверенности в инвестировании. Причем риски могут быть разделены с партнерами по совместному бизнесу.

В ценообразовании продуктов или контрактов без финансистов тоже не обойтись, ведь ценами можно управлять. Часто деньги теряются в процессе проектирования и создания стоимости продукта. Поэтому дизайнеры продукта работают совместно с финансистами с начала создания продукта и, чтобы создать и продать продукт с прибылью, используют метод целевых затрат. Так действуют все известные бренды.

Финансовые специалисты могут поддерживать и продавцов на переговорах о цене дорогостоящих товаров или услуг по контрактам, поскольку продавцы, как правило, не владеют информацией о затратах и не могут предложить альтернативные варианты цены или скидки. Решения по ценообразованию должны быть целесообразными, требуется отслеживать прибыль, чтобы не ограничивать возможности инвестировать в будущем.

В сфере потребительских товаров часто приходится решать оперативные вопросы, связанные с рентабельностью расходов на продвижение и рекламу продуктов или инвестициями в бренд. Чтобы правильно рассчитать рекламные расходы, финансисты совместно с маркетологами детально изучают данные. А для оценки различных расходов финансовые аналитики и специалисты из других подразделений компании используют собственные модели.

Новые возможности для роста производительности и результативности

В хорошие времена бизнес обычно не придает особого значения затратам. Однако в трудные времена они должны стать более целенаправленными. Процессы должны быть эффективными, проекты — успешными, а ресурсы — сосредоточены там, где от них больше отдача или лучше перспективы. Поскольку ситуация часто меняется, новые возможности повысить производительность и результативность бизнеса нужно искать всегда. Знание, где и когда такие возможности возникают и как ими воспользоваться, является ключевым навыком специалистов. Находят такие возможности, как правило, в бизнес-диалоге, когда финансисты задают менеджменту наводящие вопросы, чтобы определить корень проблем.

Такое партнерство начинается после того, как сделаны отчеты и проведен анализ. Задача финансистов как партнеров менеджеров — выявлять негибкие бюджеты, ведущие к краткосрочному мышлению и ложной экономии. Поэтому бюджеты остаются полезным инструментом управления. Они позволяют измерить фактическую производительность, сравнить ее с планируемой и обсудить причины отклонения с менеджерами.

Если в трудные времена появляется возможность сэкономить на затратах или повысить производительность, это говорит о том, что бизнес работает неоптимально в хорошие времена, считают респонденты.

По мнению финансовых специалистов, иногда бюджет на следующий год может выглядеть вполне приемлемым по сравнению с достигнутыми результатами в прошлом году. Тем не менее в идеале менеджеры должны всегда добиваться использования истинного потенциала бизнеса. Оценка «удовлетворительно» или «в среднем» показывает отставание и всегда является проблемой.

Для выявления реального положения дел в переговорах по утверждению бюджетов или выполнению мероприятий партнеры по бизнесу часто используют элемент игры. Ведь некоторые менеджеры действительно «сжимают» свои бюджеты, другие любят оставлять подушку безопасности. Вот почему важно знать внутренних клиентов, их подходы и стили поведения (см. «ЭЖ», 2015, № 35).

В целях эффективного распределения ресурсов финансовые специалисты контролируют и оценивают области инвестирования с оптимальной отдачей для заинтересованных сторон, чтобы не упустить подходящее время для перераспределения ресурсов.

Для оценки производительности и управления ею необходима дифференцированная информация по продуктам, каналам сбыта или видам деятельности, по сегментам рынка для принятия не только крупных инвестиционных решений, но и оперативных, для корректировки действий. И такая информация должна быть доступна в формате самообслуживания, как, например, информационные панели, к которым можно формулировать запросы. Ведь управление производительностью может со временем привести к инновационным решениям.

При балансировании целей без финансистов не обойтись

Иногда управленческие решения имеют непреднамеренные последствия. Например, менеджеры могут определять KPI для измерения не результатов деятельности компании, а собственных достижений, если такие показатели используются для постановки цели или вознаграждения. При этом поставленные цели или личные цели могут быть достигнуты, а ожидаемые результаты не получены. Отдельные КPI и изолированные мероприятия, не учитывающие финансовые взаимосвязи в бизнесе, нередко дезориентируют сотрудников и ведут к достижению локальных целей, например, в сбыте, а не прибыли компании.

Участие финансистов в данном случае необходимо для выравнивания изолированных KPI. В ходе постоянного диалога с менеджерами можно корректировать и улучшать отдельные KPI и мероприятия. Например, меры по продажам продуктов топ-линии дополнить мерами по оценке их вклада в общий результат; меры количественные — мерами по улучшению качества; индивидуальные цели — целями команды; краткосрочные мероприятия — долгосрочными.

Так, в одной компании по производству велосипедов индивидуальное вознаграждение работников по результатам выполнения их индивидуального объема работ привело к риску качества продукции. Тогда по инициативе финансового директора разработали KPI по результатам работы производства и включили в них параметры безопасности, количества и качества произведенных велосипедов.

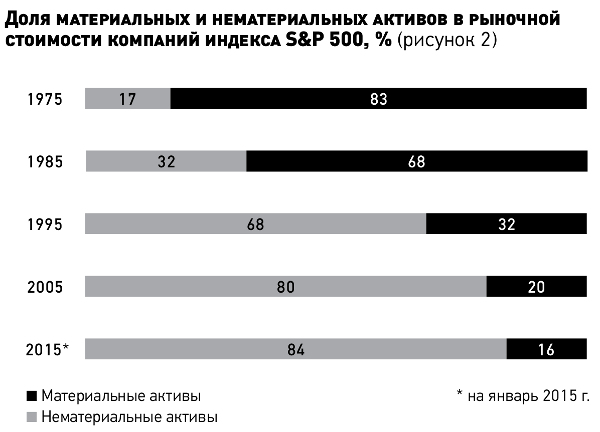

Финансовые специалисты помогут также умело балансировать между краткосрочными и долгосрочными целями и результатами. При жестких бюджетах существует риск ложной экономии, вместо инвестирования в повышение операционной эффективности. В таком случае расходы на проекты по развитию необходимых компетенций в будущем могут быть просто урезаны. Обучение, маркетинг, развитие бренда, дизайн продукта, исследования и инновации являются мягкими целями и одновременно — источниками нематериальных активов, необходимых для обеспечения долгосрочного успеха.

На практике балансировать между краткосрочным и долгосрочным всегда вызов для менеджеров. Обсуждения дел только на следующий год недостаточно, это краткосрочная перспектива. Задача специалистов — показать бизнесу необходимость в дополнительной доходности компании. Для этого используется система показателей и мер как финансовых, так и нефинансовых (50/50). Нефинансовые меры по существу направлены на создание базы доходов в будущем. Поэтому в некоторых компаниях балансирование текущей и будущей производительности закреплено в их культуре, учитывается в методах работы и встроено в бизнес.

Нематериальные активы, например отношения с клиентами, ноу-хау и человеческий капитал, стратегическое видение и интеллектуальная собственность организации, оказались самыми важными активами при определении ее стоимости (результаты опроса CGMA более чем 300 руководителей). В большинстве же компаний такие активы не измеряются и не контролируются, поэтому управлять ими эффективно пока проблематично (см. рис. 2).

Финансовый специалист должен вносить четкость и ясность в понимание управленческих вопросов и их приоритетов для менеджмента. Например, в некоторых компаниях управляют бизнесом как процессом, а в других — как портфелем проектов. Различие в оценке эффективности в том и другом случае важно с финансовой и экономической точек зрения. Текущими операциями управляют как процессами, а долгосрочными инициативами — как проектами, чтобы генерировать доходы в будущем. Поэтому оценивать эффективность проекта на любой момент времени следует с учетом всех потраченных средств и вероятных затрат, необходимых для завершения проекта.

Выполнение проекта включает стадии проектирования, разработки и производства. Учет по проекту важен для управления создаваемой стоимостью и особенно для долгосрочного проектирования и построения проекта. Поэтому измерять и управлять производительностью необходимо как при планировании, так и при исполнении графика проекта и бюджета.

Финансовый партнер вносит объективность и рациональность, учитывает интересы развития бизнеса в целом и его акционеров. И если его участие поможет компаниям устойчиво развиваться, такие специалисты будут играть более влиятельную роль в принятии решений и управлении производительностью.

1 Под специалистами финансовых служб наряду с финансистами понимаются специалисты по учету, экономисты и контроллеры.

2 Исследование «Finance business partnering: the conversation that count» («Финансовая служба как бизнес-партнер: общение имеет значение») проведено в рамках сотрудничества между американским институтом дипломированных бухгалтеров AICPA и Международной ассоциацией специалистов в области управленческого учета CIMA.