Основные торгово-экономические партнеры России в дальнем зарубежье — Европа и Китай — демонстрируют в январе — феврале нынешнего года вполне приличные экономические показатели. В нашей же стране продолжает снижаться композитный PMI, в отличие от инфляции, которая показывает завидный рост.

Розничная торговля в Европейском союзе растет уже целый год, но в последние несколько месяцев особенно ускорилась благодаря продажам топлива, отмечают эксперты Центра макроэкономических исследований (ЦМИ) Сбербанка. Первый эффект от падающих цен на нефть сложно переоценить. С июля (когда цены пошли вниз) торговля в целом выросла лишь на 2,4%, а продажа топлива — на 7%. Впрочем, с уровня 2010 г. она и падала быстрее других товаров.

Европейцы ждут ускорения

На прошедшем заседании Европейский центральный банк (ЕЦБ), как и ожидалось, решил ничего не менять. Были лишь объявлены незначительные детали начавшейся в понедельник, 9 марта, программы количественного смягчения.

Особый интерес, по оценке экономистов Сбербанка, представляет обновленный прогноз ЕЦБ (на 2015—2016 гг.).

Во-первых, в нем существенно понижен прогноз цен на нефть: до 59 долл. за баррель в текущем году и до 67 долл. за баррель в 2016-м (ранее в документ закладывались показатели 86 долл. и 89 долл. соответственно).

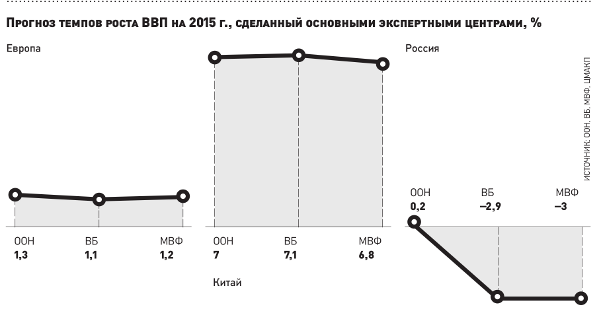

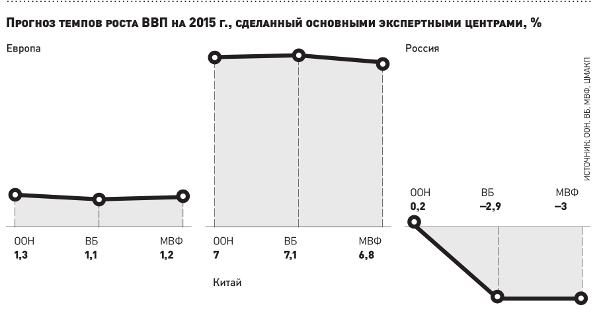

Во-вторых, сразу на 0,5 п.п. улучшен прогноз ВВП: до 1,5% в текущем году и 1,9% в 2016 г. (с 1 и 1,5%). При этом ЕЦБ считает, что дефляция будет непродолжительной, а по итогам года ожидает 0% (в 2016-м — рост сразу до 1,5%).

Кроме того, в прогнозе пересмотрен курс пары евро — доллар. Теперь в нем учтен эффект программы количественного смягчения QE. В этом году ЕЦБ делает прогноз исходя из курса 1,14, в 2016 г. — 1,13.

В целом, QE и упавшие цены на нефть ускорят экономический рост в Евросоюзе, по мнению аналитиков ЕЦБ, сразу на 0,5 п.п.

Правда, эксперты Сбербанка обращают внимание, что прогнозы и риторика ЕЦБ расходятся с оценками Еврокомиссии, которая рассчитывает параметры бюджетной консолидации для стран еврозоны. «Сокращение дефицита бюджета в странах еврозоны отсчитывается не от фактического роста ВВП, а от потенциального, — подчеркивает руководитель ЦМИ Сбербанка Юлия Цепляева. — Поэтому очередное „чудо“ еврозоны — отрицательный потенциал роста в странах периферии: Италии, Португалии, Испании. Другим словами, Еврокомиссия считает, что даже при макроэкономической стабилизации — возвращении инфляции к 2%, частичном решении долговых проблем и т.п. — экономики этих стран должны сократиться».

В Китае сохранятся высокие темпы роста

Прогноз темпов роста китайской экономики на 2015 г., по словам премьер-министра Ли Кэцяна, составляет 7,0% (в прошлом году — 7,4%). Однако достижение этих показателей в нынешнем году, по оценке ученых Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), потребует более агрессивного кредитного и бюджетного стимулирования.

«Уровень индекса менеджеров по закупкам в феврале составил 50,7, и по-прежнему находится возле уровня 50, разделяющего ожидания роста и спада экономической активности», — комментирует ситуацию руководитель группы исследований мировой экономики ЦМАКП, к.э.н., CFA Александр Апокин.

Народный банк Китая (НБК) понизил ключевую ставку на 0,25 п.п. — до 5,35% годовых. В качестве обоснования снижения ставки НБК назвал рост дефляционных рисков. На этом фоне наблюдается рост объема новых выданных кредитов — до 11,4% в январе текущего года по сравнению с 10,1% в январе — декабре прошлого года. В 2013 г. аналогичный показатель составил всего 8,3%.

Падение цен на нефть привело к снижению инфляции в Китае до 0,8% в январе 2015 г. к соответствующему периоду предшествующего года (это минимум с 2010 г.).

Спад по ряду позиций

В экономике России, увы, наблюдаются другие тренды. Инфляция в феврале составила 2,2% (месяц к месяцу) и в годовом выражении достигла 16,7%. Основной вклад в рост цен по-прежнему вносит продовольствие (+3,3% месяц к месяцу, +23,3% год к году). «Ускоренный рост цен фиксируется по всем категориям, в том числе по продуктам, не попавшим под запрет импорта в РФ, — замечает эксперт ЦМИ Сбербанка Юлия Сонина. — Всему виной значительное ослабление рубля, учет которого в ценах продолжится до конца I квартала 2015 г. Во всем мире тенденция противоположная: индекс продовольственных цен ФАО в феврале 2015 г. достиг минимума с июля 2010 г.».

Положительная новость — замедление в феврале сезонно скорректированной месячной инфляции впервые после введения продовольственного эмбарго (до 1,9% после 2,9% в январе). Резкое замедление недельной инфляции в конце февраля до 0,2% в неделю также говорит о вероятном конце периода ускоренного роста цен в недалеком будущем.

Спад внутреннего спроса помогает ограничивать рост цен (розничный товарооборот сократился на 4,4% год к году в январе). Эффект базы также будет способствовать замедлению инфляции в годовом исчислении. На март 2014 г. пришелся эффект первой волны ослабления рубля. Поэтому ускорение годовой инфляции в марте вряд ли будет резким: инфляция, по оценкам ЦМИ Сбербанка, в марте — апреле вряд ли превысит 17—17,2% (год к году).

«Несмотря на довольно значительный отрыв ключевой ставки от инфляции, мы не исключаем ее дальнейшего снижения на ближайшем заседании ЦБ России, — считает г-жа Сонина. — Стабилизация валютного рынка позволяет регулятору облегчить бремя высокой ключевой ставки для реального сектора, банковской системы и долгового рынка. Рискам углубления рецессии регулятор уделяет теперь больше внимания. Однако мы ожидаем, что на этот раз ЦБР ограничится снижением на 1 п.п.».

Российские индексы PMI остаются ниже 50 п.п, указывая на сокращение деловой активности в частном секторе. В феврале PMI в обработке вырос с 47,6 до 49,7 п.п, а в сфере услуг, напротив, снизился с 43,9 до 41,3 п.п. Совокупный эффект получился негативным: композитный индекс сократился с 45,6 до 44,7 п.п. Внешние заказы устойчиво сокращаются в обоих секторах. В сложившихся геополитических условиях даже слабый рубль не повысил конкурентоспособность отечественных товаров на внешних рынках.

Сальдированный финансовый результат организаций (суммарная прибыль минус суммарный убыток) в 2014 г. сократился на 9,1% (год к году) во многом из-за резкого роста полученных компаниями убытков. Судя по отраслевой разбивке, финансовые потрясения ушедшего года больше всего ударили по обработке (–44%), торговле (–25%) и транспорту (–58%).

Размер полученной компаниями прибыли оказывает значимое влияние на состояние региональных бюджетов. В 2014 г. 22% поступлений в региональные бюджеты обеспечил налог на прибыль. Аналитики Сбербанка ожидают практически нулевого роста полученной организациями прибыли в 2015 г. При этом вероятное увеличение убытков снизит в наступившем году сборы налога на прибыль. Поэтому вполне вероятно падение поступлений в региональные бюджеты на 25%, что может лишить их порядка 500 млрд руб. доходов. Это будет означать, что расходные обязательства регионов или лягут дополнительным бременем на федеральный бюджет, или вовсе будут сокращены.