Российская экономика сегодня остро нуждается в долгосрочных стратегических инвестициях. Источником «длинных» денег могли бы стать, в частности, и средства российских граждан. Тем более что население готово активно вкладывать деньги в родную экономику. Но чтобы ускорить процесс массового прихода «частника» на финансовые рынки, необходима программа по налоговому стимулированию долгосрочных инвестиций.

Нас становится все больше

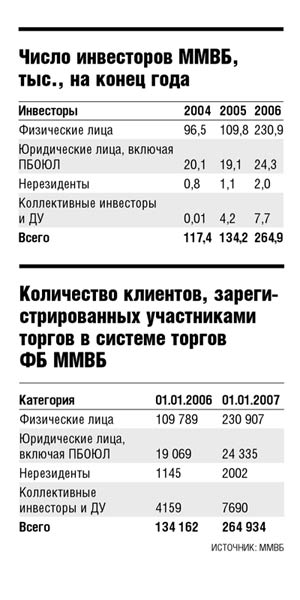

Число частных инвесторов в России растет небывалыми темпами. Только крупное народное IPO увеличило их число на более чем 130 тыс. человек. По самым скромным подсчетам Национальной ассоциации участников фондового рынка (НАУФОР), на сегодняшний день количество «частников» превышает 500 тыс. Именно столько действующих брокерских счетов физических лиц зарегистрировано на крупнейших российских торговых площадках — ММВБ и РТС. И это без учета более чем 350 тыс. открытых счетов на рынке коллективных инвестиций.

Даже если предположить, что на каждого «физика» приходится несколько счетов, цифра впечатляет. Необходимо также учитывать, что многие граждане являются собственниками ценных бумаг без посредничества брокерских компаний. Причем, по мнению специалистов рынка, потенциал роста «частников» еще достаточно высок.

Новые инициативы Минфина…

Нельзя сказать, что тема широкого доступа физлиц на фондовый рынок в последнее время остается вне сферы внимания властей. Так, в конце мая

«Процесс доступа физических лиц на рынок акций надо упростить с точки зрения налоговых и административных последствий», — считает Кудрин. Тогда министр отказался уточнить, какие именно нормы будут содержаться в законопроекте, сообщив, что есть «несколько механизмов и они довольно активно обсуждаются на самом высоком уровне». Глава Минфина особо отметил, что российскому фондовому рынку сейчас крайне необходима диверсификация инвесторов. «Это повысило бы его устойчивость, и в первую очередь за счет расширения участия физических лиц и коллективных инвесторов», — сказал он.

...и ФСФР

С более конкретной инициативой, направленной на стимулирование отечественного инвестора, выступил заместитель главы Федеральной службы по финансовым рынкам (ФСФР) Сергей Харламов, который с недавнего времени курирует деятельность профессиональных участников рынка ценных бумаг. Чтобы подвигнуть инвесторов к долгосрочным вложениям, он предложил изменить систему налогообложения паевых инвестиционных фондов:

· заменить действующий налог на имущество закрытых ПИФов недвижимости НДФЛ;

· освободить от налогообложения инвестиции сроком более 5 лет.

Кстати, до начала

Позиция регулятора вполне понятна: российская экономика крайне нуждается в долгосрочных инвестициях. Но к пересмотру нормативной базы вокруг фондов недвижимости нужно подходить очень осторожно. Ведь отмена налога на имущество может привести к появлению разного рода изощренных схем ухода от налогов, в частности когда многие компании в целях минимизации затрат просто переведут свои активы в те же ЗПИФы недвижимости. Заметим, что в настоящее время данная форма инвестиций используется именно юридическими лицами и не самыми бедными гражданами страны.

Даешь пятилетку без налога!

Имеет смысл освобождать от налогообложения только долгосрочные инвестиции физических лиц. При этом необходимо определить максимальную сумму инвестиций на фондовом рынке, свободную от налогов, например 100 тыс. руб. при покупке одного финансового инструмента. Дело в том, что налогообложение физлиц, которые вкладывают не очень большие деньги, но зато на довольно длительный срок, имеет ряд особенностей:

· Инвестор с небольшой суммой и так несет немалые расходы, такие, например, как комиссия при покупке пая и его погашении, которые довольно сильно влияют на его конечную доходность (при условии что комиссии представляют собой фиксированную сумму, а не процент от стоимости финансового инструмента). При покупке акций это еще и дополнительная плата за открытие и ведение брокерского счета и т.д.

· Налоговые отчисления такого инвестора, как правило, крайне невелики. А в условиях снижающейся доходности на рынке они будут также снижаться. Так, например, при вложении 10 тыс. руб. на 5 лет при ставке в среднем 10% годовых налоговые отчисления с учетом комиссий не превысят 600 руб.

Вряд ли бюджет нефтяной державы сильно обеднеет, недополучив эти скромные деньги. Зато у потенциального мелкого инвестора появится довольно сильная мотивация для длительного вложения собственных денег. Причем эти «длинные» деньги инвестируются не на приобретение неких «забугорных» активов, а на развитие нашей экономики. Кроме того, в этом случае хотя и в меньшей степени, но все же осуществляется нелегкая задача по стерилизации избыточной денежной массы, с которой на протяжении последних лет борются наши монетарные власти.

Приход на рынок массового инвестора, помимо всего прочего, будет способствовать дальнейшему развитию инфраструктуры бизнеса, обслуживающего интересы этой категории населения. Помимо традиционных брокерских и управляющих компаний частный инвестор будет благоприятно влиять на бизнес страховых, строительных, туристических компаний и т.д.

И еще… Миноритарные акционеры, освобожденные от уплаты налога при долгосрочном инвестировании, в массовом порядке становятся стратегическими инвесторами. Они вряд ли станут сбрасывать бумаги даже при значительном проседании рынка, удерживая тем самым капитализацию компании на должном уровне. В результате российский фондовый рынок будет реально, а не на словах диверсифицирован. А это как раз то, о чем мечтает глава Минфина.

Недавно законопроект о преференциях при инвестировании на длительный срок был внесен на рассмотрение в банковский комитет Государственной Думы. Глава комитета Владислав Резник неоднократно высказывался в защиту подобных инициатив. Иного мнения придерживается руководство Министерства финансов, считающее нецелесообразным принятие данного закона сейчас. Надо полагать, у чиновников для инвесторов-«физиков» есть другие сюрпризы, до поры до времени припрятанные в закромах министерства, те самые «несколько активно обсуждаемых механизмов». Нетрудно предположить также, какова будет реакция налогового ведомства на подобный законопроект.

Тем не менее шансы на принятие такого закона до конца года чрезвычайно велики. К сожалению, вряд ли на этот раз побудительным мотивом к его принятию будет экономическая целесообразность. Просто в преддверии выборного сезона депутатскому большинству крайне важно заручиться поддержкой не самой малочисленной и к тому же социально активной категории населения — российских частных инвесторов.