Оценка стоимости компании или ее отдельных активов может потребоваться не только в случае продажи организации или для получения банковского кредита. Все чаще эта процедура становится востребованной в рамках внутренних аналитических мероприятий. Так, собственники организаций должны иметь представление о том, сколько стоит их бизнес. А финансистам эти данные нужны, чтобы принимать верные стратегические решения. В зависимости от поставленных целей могут получаться разные оценочные величины. Но для каких бы целей ни проводилась оценка стоимости компании, можно выделить основные методики. О них мы и расскажем.

Ориентация на комплексный анализ

Оценка компании должна быть всесторонней. Оценке должны подлежать не только активы и обязательства компании, показатели доходности, репутация, бренд и прочие составляющие, но и перспективы организации. Сразу скажем, что единого безошибочного, непогрешимого метода оценки стоимости компании не существует. Каждый из применяемых на практике способов имеет свои сильные и слабые стороны и может быть оспорим.

Специалисты в области финансового учета считают, что оценка стоимости компании должна быть интегральной с использованием целого набора инструментов. Каждая из существующих на сегодняшний день методик, несмотря на свое несовершенство, тем не менее очень важна. Разные подходы должны использоваться не изолированно, а взаимно дополнять друг друга, давая возможность вывести на их основе определенную искомую величину. Несмотря на то что при использовании разных способов оценки возникают различные итоговые показатели (иногда колебания очень существенны), на основе их комплексного анализа финансовый работник может в итоге вывести более точные и обоснованные финальные данные.

С чего начать

Прежде чем приступить к оценке стоимости компании, необходимо обладать точными данными в отношении наличия всех активов и пассивов организации. В противном случае итоговый результат будет неверным, так как в его основе окажутся ошибочные базовые составляющие. Целесообразно перед началом анализа провести полную инвентаризацию всех активов и обязательств компании. Ведь даже в организациях с высоким уровнем контроля и учета систематически образовываются нереальные ко взысканию (погашению) долги, излишки, недостачи, брак и неликвидные активы. Зачастую подобные показатели составляют довольно значительные суммы. Поэтому только инвентаризация может расставить все точки над «i» в вопросе реальности числящихся активов и обязательств.

После того как все предварительные мероприятия проведены, можно приступить непосредственно к оценке стоимости компании. Отметим, что подходов к оценке бизнеса огромное множество. Какие-то из них более популярны, какие-то менее. Некоторые очень специфичны, но каждый из способов имеет право на существование, обладая своими преимуществами и недостатками.

Чтобы облегчить задачу в выборе методов оценки, полезно сегментировать их по способу проведения, базе оценки. Можно предложить следующую классификацию способов оценки стоимости компании.

1. По способу проведения:

— расчетный способ. Он представляет собой оценку стоимости компании только на основе определенных расчетов. Но чисто расчетный способ встречается достаточно редко. Потому что чаще всего просто невозможно просчитать стоимость бизнеса только на основе имеющихся бухгалтерских данных, не прибегая к дополнительным экспертным оценкам;

— способ экспертных оценок. Данный способ основан на субъективной оценке стоимости компании или ее отдельных элементов уполномоченным лицом. Это может быть сам собственник бизнеса, финансист, главный бухгалтер, привлеченный специалист (аудитор, оценщик, эксперт);

— комбинированный способ, который включает в себя элементы прочих способов оценки стоимости компании. На наш взгляд, его можно считать наиболее эффективным методом, так как он более гибко способен сочетать в себе преимущества тех или иных подходов к оценке, обходя имеющиеся у них недостатки.

2. В зависимости от того, что берут за основу оценки, выделяют доходный, затратный и сравнительные способы, каждый из которых может быть расчетным, экспертным или комбинированным.

Отметим, что возможно структурирование и по другим признакам. Например, в Федеральном стандарте оценки «Цель оценки и виды стоимости (ФСО № 2)» (утвержден приказом Минэкономразвития России от 20.05.2015 № 298) говорится об использовании следующих видов стоимости объекта оценки:

— рыночная стоимость;

— инвестиционная стоимость;

— ликвидационная стоимость;

— кадастровая стоимость.

Таким образом, оценка может различаться еще и по видам стоимости. Но вернемся к перечисленным выше методам оценки и рассмотрим их более подробно.

Доходный метод

Под этим способом оценки бизнеса понимается совокупность методов оценки, основанных на определении ожидаемых доходов от объекта оценки (п. 15—17 Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)», утвержденного приказом Минэкономразвития России от 20.05.2015 № 297, далее — ФСО № 1). То есть в основу оценки берутся ожидаемые в будущем доходы организации. Соответственно, чем выше предполагаемый доход компании, тем выше ее рыночная стоимость.

К недостаткам данного способа можно отнести то, что он основан на прогнозных данных, точность которых обеспечить, особенно на достаточно длительный период времени, очень сложно. Организация должна иметь ежегодный стабильный доход, что тоже обеспечить не так просто. Кроме того, данный способ требует наличия высокого уровня бюджетирования в организации, что тоже далеко не всегда присутствует.

Данный метод трудоемок и в достаточной мере субъективен. К примеру, если компания только вышла на рынок, то на этой стадии развития бизнеса очень сложно дать даже примерную оценку будущей доходности.

Оценивать стоимость компании с точки зрения дивидендного потока возможно, но не всегда применимо. Ведь многие компании при огромной рыночной капитализации вообще не выплачивают дивиденды.

К основным методам доходного подхода относятся метод капитализации дохода и метод дисконтирования денежных потоков (п. 17 ФСО № 1).

Метод капитализации денежных доходов

Данный метод может применяться при наличии стабильных денежных потоков и возможности корректного прогнозирования будущих денежных поступлений и доходов. То есть будущие планируемые доходы включаются в стоимость компании путем деления запланированных доходов на соответствующую ставку капитализации.

В виде формулы это можно представить следующим образом:

Стоимость компании = Доход : Коэффициент капитализации.

На практике в качестве дохода используются любые из следующих показателей:

— выручка;

— валовая прибыль;

— прибыль до налогообложения;

— дивидендные выплаты;

— чистая прибыль.

При этом данные показатели могут быть как фактическими, так и прогнозными.

Коэффициент капитализации можно рассчитать по-разному. Он может включать в себя норму прибыли (ставку дохода на капитал) и норму возврата (простого возмещения) капитала через механизм амортизации. В качестве коэффициента капитализации может быть использована усредненная ставка по кредитам банков, предоставляемым юридическим лицам. Также коэффициент капитализации может рассчитываться на основе существующих сделок аналогичных видов бизнеса (метод рыночной экстракции). При этом должны быть известны показатели дохода у продаваемых бизнесов или проектов и стоимость аналогичного бизнеса.

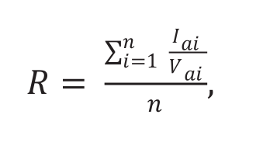

В последнем случае будет использоваться следующая формула:

где:

R — коэффициент капитализации;

V — стоимость компании;

Iai — размер дохода созданный i-й компанией аналогом;

Vai — стоимость продажи на рынке i-й компании;

n — количество аналогичных компаний.

Преимуществами метода капитализации доходов являются сравнительная простота расчета и чувствительность к рыночной конъюнктуре.

Метод дисконтирования денежных потоков

Суть данного метода состоит в том, что с помощью ставки дисконтирования прогнозный доход предприятия приводят к стоимости в настоящий момент.

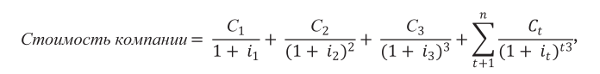

Основная формула расчета стоимости выглядит следующим образом:

где:

PV — текущая стоимость;

Сt — денежный поток периода t;

it — ставка дисконтирования денежного потока периода t;

n — число периодов.

Преимущества данного способа в том, что он позволяет учесть несистематические изменения потока доходов, которые сложно формализовать в виде математической модели. Недостатком является сложность прогнозирования потоков на достаточно длительный период времени. Причем некоторые специалисты вообще сомневаются в его полезности для оценки стоимости компании. Они считают, что метод дисконтирования денежных потоков компании вообще не пригоден для определения ее стоимости.

Затратный метод

Этот метод основывается на расчете рыночной стоимости всех активов и всех обязательств компании. В виде формулы его можно представить в следующем виде:

Стоимость компании = Активы – Обязательства

То есть при таком подходе можно получить величину активов компании, остающуюся после погашения всех ее обязательств. Примерами затратного способа оценки можно назвать метод чистых активов и метод ликвидационной стоимости.

Расчет может производиться на основе данных бухгалтерского учета, но, как правило, в этом случае данные относительно рыночной цены актива будут некорректны. Ведь внеоборотные и оборотные активы числятся в бухгалтерском учете по первоначальной стоимости и обычно не отражают изменение рыночной ситуации. Конечно, законодательство позволяет производить переоценку активов, но сам процесс и отражение его итогов в учете очень трудоемок и большого распространения на практике не получил.

Значительно чаще используется комбинированный подход, когда расчетные элементы (активы и обязательства) оцениваются по данным бухучета, экспертным путем, а затем уже выводится разница между ними. Соответственно, можно выделить следующие этапы оценки:

— определение стоимости активов,

— определение величины обязательств,

— нахождение разницы между этими двумя показателями.

Пример 1

Финансовый отдел ООО «Займер Х» вывел следующие данные о показателях активов и обязательств организации.

Величина собственных активов предприятия, то есть освобожденных от всех обязательств, равна 32 328 тыс. руб. (42 739 тыс. руб. – 10 411 тыс. руб.).

Таблица 1. Данные ООО «Займер Х» о стоимости активов и величине обязательств

|

АКТИВ |

Сумма, тыс. руб. |

ПАССИВ |

Сумма, тыс. руб. |

|

ВНЕОБОРОТНЫЕ АКТИВЫ |

|

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

|

Основные средства |

17124,00 |

Займы и кредиты |

4105,00 |

|

Капитальные вложения |

3454,00 |

Прочие долгосрочные обязательства |

68,00 |

|

ИТОГО по разделу |

20578,00 |

ИТОГО по разделу |

4173,00 |

|

ОБОРОТНЫЕ АКТИВЫ |

|

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

|

Товары |

18574,00 |

Задолженность перед персоналом |

485,00 |

|

ТМЦ |

342,00 |

Задолженность перед бюджетом |

103,00 |

|

Дебиторская задолженность |

3133,00 |

Задолженность перед поставщиками |

175,00 |

|

Денежные средства |

112,00 |

Прочая кредиторская задолженность |

5475,00 |

|

ИТОГО по разделу |

22161,00 |

ИТОГО по разделу |

6238,00 |

|

Итого активов |

42739,00 |

Итого обязательств |

10411,00 |

Таким образом, по данному методу оценки стоимость ООО «Займер Х» на текущий момент времени составляет 32 328 тыс. руб.

Затратный метод удобен тем, что оценивает стоимость организации на основе имеющихся в наличии реальных активов и обязательств. При этом можно выделить следующие недостатки метода:

— не дает возможность учесть эффективность работы организации и перспективы ее развития;

— не учитывает влияние рынка (не отражает соотношение спроса и предложения на функционирующий бизнес).

Метод ликвидационной стоимости отличается от метода чистых активов тем, что дополнительно учитывается величина затрат, необходимых на ликвидацию организации, а также учитывается определенный ограничивающий временной фактор. Ведь в ситуации продажи любого актива в короткие сроки цена, как правило, ниже, чем в ситуации отсутствия временных ограничений. Нередко для учета временного фактора используют различные показатели дисконта.

При использовании метода ликвидационной стоимости оценка компании окажется существенно ниже. Может возникнуть вопрос: а зачем нужна ликвидационная цена, если оценка производится, так сказать, для себя? Наличие такой информации дает возможность финансовой службе и собственнику знать минимальную цену своего бизнеса.

Сравнительный метод

Применение сравнительного метода возможно при наличии информации о стоимости аналогичных объектов. При этом выделяют метод рынка капитала, когда данные о стоимости берутся из данных фондового рынка о стоимости акций.

Это был бы самый простой и самый точный ответ на вопрос о стоимости компании, однако он подходит только для крупного бизнеса, уже вышедшего на фондовый рынок. Впрочем, как показывает практика, не всегда и данные фондового рынка будут точны.

Конечно, было бы идеальным открыть нужный сайт и узнать стоимость компании в целом на основе аналогичных сделок (метод сделок). К сожалению, практически сделать это чаще всего невозможно. Ведь такие сделки обычно не афишируются. Условия и цена продажи зачастую остаются неизвестными. Да и слишком много специфических факторов есть у каждого бизнеса, чтобы можно было «примерять» на себя чужую сделку.

Еще одним недостатком данного способа является то, что он основан на использовании данных, зачастую уже отдаленных во времени. В нашем быстроизменяющемся мире год — уже большой срок, так что, к примеру, трехгодичные данные о продаже какой-либо компании на сегодняшний день могут быть абсолютно неактуальными.

Впрочем, многие специалисты предлагают не отказываться с ходу от этого способа, а попытаться привести итог к справедливому показателю через различные мультипликаторы. То есть берется компания, данные о стоимости которой известны. Обычно это опять же акции организаций, обращающиеся на фондовом рынке. Естественно, учитывается отраслевой признак, давность существования, другие существенные условия. Таких отобранных организаций может быть несколько. Затем определяется мультипликатор для итоговой сопоставимости показателей.

Пример 2

Организация, решив оценить стоимость своего бизнеса, прибегла к выбору компании-аналога и расчету мультипликаторов. С учетом отраслевого признака была выбрана компания, акции которой обращались на фондовом рынке. Стоимость ее на момент оценки составила 1,230 млрд рублей, чистая прибыль составила 151,2 млн руб.

Чистая прибыль организации, которая проводила оценку, равнялась 0,302 млн руб.

Для определения стоимости бизнеса был сделан следующий расчет:

1,230 млрд руб. : 151,2 млн руб. х 0,302 млн руб. = 2,457 млн руб.

Необходимые мультипликаторы могут находиться и с применением других расчетных показателей (например, выручка, стоимость активов, дивиденды и т.п.). В дальнейшем можно вывести некую среднюю величину.

Недостатком данного метода является формальный подсчет по одному показателю, который не учитывает стоимость активов оцениваемой организации, а она может составлять существенную величину. И даже подсчет нескольких мультипликаторов не сильно изменит ситуацию. Сравниваться должны объекты, сопоставимые по качеству менеджмента, географическому расположению, длительности работы на рынке, степени узнавания и т.п. Иначе получится сравнение мыши и слона по физическим параметрам без учета качественных. Но в том-то и проблема, что даже средние и крупные компании не смогут похвастаться подобной сопоставимостью с хозяйствующими субъектами, чьи акции вышли на биржу.

Чаще к сравнительному методу прибегают, чтобы оценить отдельные элементы бизнеса. Источниками могут служить рекламные сайты, соответствующие запросы, предложения в специализированных изданиях, данные риэлторских организаций.

Пример 3

Транспортная компания имеет в собственности семнадцать единиц транспорта. Других активов и обязательств у организации не имеется. Стоимость бизнеса была оценена по среднему предложению по покупке/продаже аналогичных автотранспортных средств, приведенных на популярных рекламных ресурсах.

К недостаткам данного подхода можно отнести тот факт, что подобная сравнительно точная оценка возможна лишь в отношении достаточно ограниченного круга активов — недвижимость, транспортные средства. Более специфичные ТМЦ, например товары, материалы, а также дебиторскую и кредиторскую задолженность оценить таким образом нереально или очень проблематично. В этом случае может помочь комбинированный метод оценки, когда часть показателей оценивается по аналогии, а часть — расчетным методом.

Также недостатком сравнительного метода является то, что не все объекты недвижимости можно сопоставить с рекламными предложениями. Недвижимость тоже достаточно специфичный актив, на стоимость которого может влиять множество факторов. Например, находится ли участок в собственности организации, есть ли обременения по нему. Важную роль играет месторасположение участка. К примеру, часть земельного участка находится в периметре природоохранной зоны от водонапорной башни, что приводит к определенным ограничениям на строительство на данном участке, высадку высокоствольных деревьев, проживание людей и другие действия. Это может сильно снизить стоимость участка.

Альтернативные методы

На практике применяется большое число способов, которые невозможно соотнести в полной мере ни с одним из вышерассмотренных методов оценки — доходным, затратным или сравнительным.

Наверное, наиболее сложной областью для оценки выступает интеллектуальная собственность. Она может никак не числиться в бухгалтерском учете или оцениваться по официальным данным в копейки. В частности, это касается способов оценить стоимость бренда. На сегодня объективных методов оценки бренда не разработано. Поэтому компании приходится самостоятельно «изобретать велосипед».

К примеру, одна международная консалтинговая компания выделила несколько этапов в оценке бренда. Одним из элементов оценки является определение «силы бренда», для чего используется ряд ключевых показателей. Значение каждого из них указывается в баллах (процентах). Полученные процентные значения суммируются, чтобы получить итоговый показатель, называемый «силой бренда» и варьирующийся от 0 до 100%. Ключевые показатели:

— лидерство;

— стабильность;

— рынок;

— интернациональность;

— тренд;

— поддержка;

— юридическая защита.

Приведенные критерии опять же оцениваются экспертами и являются субъективными. Поэтому единственный способ объективно определить стоимость бренда — продать его.

Пример 4

Вернемся к расчетам Примера 1. Стоимость ООО «Займер Х» на текущий момент времени составляет 32 328 тыс. руб. Однако финансовый директор не удовлетворился стоимостью компании, рассчитанной как разность между активами и обязательствами компании.

Он учел, что организация более десяти лет работает на финансовом рынке, наработала значительную клиентскую базу. Логотип организации легко узнаваем большим числом горожан. По его мнению, с учетом этих факторов стоимость организации составляет не менее 35 млн руб.

Некоторые компании при использовании экспертной (субъективной) оценки параметров, которые нельзя выразить точными цифровыми показателями, учитывают качество управления, уровень подготовки персонала, уровень конкуренции, риск возникновения конфликтов с контролирующими органами и др.

Неявные экономические факторы, которые очень сложно оценить в суммовом выражении, уже давно пробуют оценивать путем присвоения определенной суммы баллов (процентов), с «переводом» в дальнейшем в некие суммовые показатели.

Пример 5

В ходе оценки бизнеса элементы, которые очень сложно оценить в суммовом выражении, компания решила оценить по балльной системе. Были получены следующие результаты.

Таблица 2. Балльная оценка отдельных элементов бизнеса

|

№ п/п |

Наименование показателя |

Комментарий |

Оценка, баллы |

|

1 |

Месторасположение |

В центре города, очень удобное |

100 |

|

2 |

Оценка перспектив месторасположения |

Останется без изменений |

100 |

|

3 |

Квалификация персонала |

Выше среднего |

80 |

|

4 |

Энтузиазм, мотивированность персонала |

Высокий |

90 |

|

5 |

Уровень конкуренции |

Выше среднего |

80 |

|

6 |

Техническое состояние оборудования |

Износ не менее чем на 40% |

60 |

|

7 |

Возможности расширения бизнеса |

Выше среднего |

80 |

|

8 |

Уровень клиентской базы |

Удовлетворительный |

60 |

|

9 |

Возможность развития клиентской базы |

Имеется высокая возможность в отношении значительного расширения |

90 |

|

… |

… |

… |

… |

|

|

Итог |

|

Х |

Далее по результатам подобной оценки согласно утвержденной методологии действий полученные баллы «конвертируются» в суммовые значения.

Рассмотрим кратко, какие еще методы оценки применяются на практике.

Стресс-тестирование (анализ риска событий)

Одним из аналитических инструментов, призванных обеспечить оценку потенциальных потерь кредитных организаций в случае возможных спадов в экономике, является стресс-тестирование («Подходы к организации стресс-тестирования в кредитных организациях» утверждены Банком России).

Этот же способ иногда используют и в рамках оценки стоимости бизнеса. Он основан на анализе стоимости компании при воздействии неблагоприятных событий (исключительных, но возможных) на финансовое положение организации. В какой-то мере его можно считать разновидностью метода ликвидационной стоимости.

Пример 6

ООО «Зерновой трейдер» специализируется на оптовых поставках зерна за рубеж. Доля экспорта в общей выручке компании занимает 77%.

При проведении оценки бизнеса путем применения стресс-тестирования была проанализирована возможность введения государственного запрета на экспорт зерновых культур, аналогичный тому, который был введен в 2010 г.

Оценка стоимости воспроизводства или замещения

В оценочной деятельности для оценки ущерба от аварий используются такие методы, как оценка стоимости воспроизводства и оценка стоимости замещения (приказ Минэкономразвития России от 25.09.2014 № 611 «Об утверждении Федерального стандарта оценки „Оценка недвижимости (ФСО № 7)“», постановление Госгортехнадзора РФ от 29.10.2002 № 63 «Об утверждении Методических рекомендаций по оценке ущерба от аварий на опасных производственных объектах»).

Хоть и не часто, но при оценке стоимости бизнеса также используют эти способы. Оценка осуществляется путем расчета совокупной величины затрат на воспроизводство точной копии организации. При этом в расчете учитывается величина износа активов компании. Основной принцип: покупатель не заплатит за готовый бизнес больше, чем за создаваемый объект той же полезности.

Пример 7

Цех по продаже кондитерских изделий был оценен в сумму 12 млн руб. При этом в ходе оценки были учтены все стоимостные элементы:

— стоимость организации предприятия;

— стоимость используемого оборудования;

— стоимость монтажно-пусковых работ, отладки оборудования и технологического процесса;

— стоимость помещения;

— наличие квалифицированного персонала;

— наличие наработанных деловых связей;

— наличие слаженной производственной системы и др.

Потенциальный покупатель, проанализировав представленные данные, согласился с обоснованностью запрошенной суммы.

Недостатки данного подхода уже традиционны. Это сложность оценки таких параметров, как качество управления, слаженность производственного процесса и т.п.

Цену диктует покупатель

На практике некоторые компании используют такой метод, как оценка стоимости бизнеса на основе предложений от потенциальных покупателей. Такая информация может помочь сориентироваться в ценах на бизнес. Если их несколько, то это дает возможность более легко и точно вывести объективную стоимость бизнеса.

Сложность реализации данного метода оценки состоит в том, что должны иметься потенциальные инвесторы, выставляющие реальные предложения. Кроме того, необходимо учитывать и такой факт, что обычно предложения от покупателей, особенно первые, занижены, что требует существенных корректировок стоимости.

Модель Ольсона

Экономическая мысль не стоит на месте, появляются новые способы расчетов, видоизменяются старые. В развитие доходного и затратного метода оценки появился некий смешанный, комбинированный вариант действий — модель Ольсона.

Модель Ольсона (Edwards-Bell-Ohlson valuation model, модель EBO) предполагает разделение доходов компании на две части — так называемые нормальные и анормальные (то есть отличающиеся от нормальных (сверхдоходы)). В основе данной модели лежит показатель экономической добавленной стоимости (economic value added — EVA), определяемый на основе теории остаточного дохода (residual income), то есть дохода за вычетом платы на собственный капитал. В виде формулы это будет выглядеть следующим образом:

Стоимость компании = Аt–1 + Прt – Дt,

где:

Аt–1 — стоимость активов в предыдущем периоде;

Прt — прибыль компании в текущем периоде;

Дt — дивидендные выплаты в текущем периоде.

То есть формула отображает экономические процесс, когда рост чистых активов компании происходит за счет нераспределенной прибыли соответствующего периода. При этом отдельно оцениваются и учитываются сверхдоходы компании.

Данный способ оценки можно назвать достаточно перспективным, так как он устраняет ряд недостатков, присущих доходному и затратному методам по отдельности. Хотя в ходе одного судебного разбирательства судьи посчитали, что расчет стоимости акции, произведенный с использованием модели Ольсона, не может быть признан достаточно достоверным. К такому выводу пришли арбитры в постановлении АС Центрального округа от 27.05.2015 № Ф10-2662/2013 по делу № А14-3356/2013 (Определением Верховного суда РФ от 03.09.2015 № 310-ЭС15-10248 отказано в передаче данного дела в Судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления).

Модель Блэка-Шоулза

Данный способ основан на применении опциона, составленного из активов и обязательств компании. При этом под исполнением опциона понимается условная ликвидация компании с погашением всей имеющейся задолженности за счет ее активов. То есть активы компании как бы продаются, однако с правом выкупа. Срок для выкупа устанавливается равным средневзвешенному периоду оборачиваемости долга компании (дюрации).

Стоимость данного опциона в модели Блэка — Шоулза и будет представлять собой стоимость бизнеса. Стоимость компании по предлагаемой формуле Блэка — Шоулза является функцией пяти переменных:

— стоимости активов;

— стоимости обязательств;

— безрисковой ставки;

— дюрации (средневзвешенной оборачиваемости) долга;

— среднеквадратичного годового рыночного отклонения стоимости акций.

При этом применяются различные подходы к составу активов, учитываемых в опционе, их стоимости (балансовой, рыночной и т.п.).

К сведению

Уильям Энгдаль, посвятивший анализу причин и механизмов финансового кризиса в своей книге «Финансовое цунами» писал: «Основные аксиомы рисков Шоулза и Мертона, допущения, на которых были построены все их модели, были просто неверными. Они были построены не просто на песке, а на зыбучем песке. Они были глубоко и катастрофически неверны. Их математические модели ценообразования опционов предполагали существование идеальных рынков, рынков столь чрезвычайно крупных и глубоких, что индивидуальные действия трейдеров не смогут повлиять на цены. Они предполагали, что и рынки и игроки рациональны. Реальность же предлагает нечто противоположное: рынки фундаментально иррациональны в долгосрочной перспективе».

Можно привести еще большее число различных методов оценки стоимости компании, но изложенное в данной статье уже позволяет сделать определенный вывод.

Нельзя однозначно сказать, что тот или иной способ лучше и корректнее. В разных условиях, в зависимости от целей оценки более объективными будут разные методы оценки. Каждая из предлагаемых методик будет иметь как свои достоинства, так и определенные недостатки. Это связано с тем, что универсальной методики, применив которую можно было бы получить точную, реальную, бесспорную и устраивающую все стороны стоимость компании, попросту не существует. Многие способы достаточно специфичны и применяются специалистами в силу желания учесть все особенности оцениваемого бизнеса. Каждый из способов имеет право на существование, характеризуя оцениваемую компанию с какой-то своей, особой стороны, давая представление о стоимости с конкретной точки обзора. При этом большое обилие различных подходов позволяет получать различные, очень сильно отличающиеся друг от друга итоги. И это не является ошибкой как таковой, так как обычно в этих полученных границах и «рождается» реальная стоимость бизнеса.