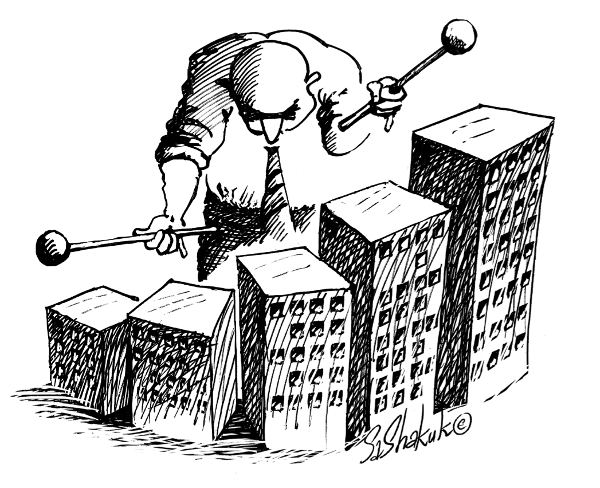

Если организация формирует имущественный объект из нескольких, отдельно приобретенных частей, велик соблазн списать их стоимость на расходы единовременно, а не включать в первоначальную стоимость единого основного средства. Ведь в этом случае уменьшить налог на прибыль можно сразу же, а не путем начисления амортизации. Но такая минимизация налога на прибыль может обернуться компании боком. Дело в том, что контролирующие органы категорически против такой схемы. Так стоит рисковать или нет?

Вместе или врозь?

Распространенная ситуация: компания купила отдельные объекты оборудования. Стоимость каждого из них не вписывается в стоимостный лимит, предусмотренный для признания имущества амортизируемым (сейчас он составляет 40 000 руб., а со следующего года будет увеличен до 100 000 руб.). Кроме того, сроки полезного использования объектов отличаются. При этом все объекты будут использоваться в составе единого комплекса или системы.

Возникает вопрос: имеет ли право компания для целей налогообложения прибыли единовременно списать на расходы купленные объекты или необходимо из них сформировать одно основное средство и по нему начислять амортизацию?

К сожалению, Налоговый кодекс не дает четкого ответа на этот вопрос. Для целей налогообложения прибыли под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров, выполнения работ или оказания услуг, а также для управления организацией (п. 1 ст. 257 НК РФ). Основное средство является амортизируемым имуществом при выполнении определенных условий. Они перечислены в п. 1 ст. 256 НК РФ.

Во-первых, имущество должно находиться у организации на праве собственности и использоваться для извлечения дохода.

Во-вторых, его первоначальная стоимость должна превышать 40 000 руб., а срок полезного использования должен быть более 12 месяцев.

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования (п. 1 ст. 258 НК РФ). При этом сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется организацией самостоятельно на дату ввода в эксплуатацию объекта с учетом Классификации основных средств, утвержденной постановлением Правительства РФ от 01.01.2002 № 1.

Никаких специальных норм по признанию, формированию и учету объектов, состоящих из нескольких частей, Налоговый кодекс не содержит. Но они есть в законодательстве по бухгалтерскому учету.

Так, в п. 6 ПБУ 6/01 «Учет основных средств» сказано, что инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы.

Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

Но насколько правила бухгалтерского учета применимы к налоговому учету? Давайте разбираться.

Фискальная позиция

Специалисты Минфина России уже долгое время считают, что в рассматриваемой ситуации компания в налоговом учете должна отразить единый инвентарный объект основного средства (письмо от 17.11.2006 № 03-03-04/1/772). Финансисты указывают на то, что Налоговый кодекс не содержит такого понятия, как «инвентарный объект». Поэтому на основании ст. 11 НК РФ за его определением нужно обратиться к законодательству о бухгалтерском учете, а именно к ПБУ 6/01.

Используя понятие «инвентарный объект», позаимствованное из законодательства о бухгалтерском учете, финансовое ведомство приходит к следующему выводу.

Если приобретенное оборудование может функционировать только в составе технологического комплекса, то оно в налоговом учете отражается как единый инвентарный объект основных средств. При этом срок его полезного использования устанавливается согласно Классификации основных средств. Если же в ней не найдется подходящей позиции, то срок службы такого основного средства определяется компанией в соответствии с техническими условиями или рекомендациями организаций-изготовителей (п. 6 ст. 258 НК РФ).

Отметим, что аналогичный подход специалисты Минфина России используют, в частности, в ситуации, когда компания приобретает отдельно системные блоки компьютеров и мониторы к ним. По мнению финансистов, все приспособления и принадлежности персонального компьютера, без которых данный объект не может использоваться в качестве средства труда, включаются в состав единого объекта основных средств — персонального компьютера, признаваемого амортизируемым имуществом. Такие разъяснения даны в письмах Минфина России от 02.06.2010 № 03-03-06/2/110, от 06.11.2009 № 03-03-06/4/95, от 04.09.2007 № 03-03-06/1/639, от 09.10.2006 № 03-03-04/4/156.

Как видите, исходя из позиции финансового ведомства, единовременно списать на расходы стоимость отдельных объектов оборудования не получится. Она будет погашаться только через амортизацию.

Одни суды против дробления…

Что касается арбитражной практики по рассматриваемому вопросу, то суды принимают решения как в пользу налоговых органов, так и в пользу налогоплательщиков. Примером судебного решения в пользу налоговиков может служить принятое летом этого года постановление АС Поволжского округа от 01.07.2015 № А55-5190/2014.

Суть спора заключалась в следующем. Компания приобрела отдельные объекты оборудования и списала их стоимость в состав материальных расходов. Свои действия организация обосновала тем, что каждый из купленных объектов стоил менее 40 000 руб. и, соответственно, не признавался амортизируемым имуществом. Раз имущество не является амортизируемым, следовательно, его стоимость учитывается в составе материальных расходов на основании подп. 3 п. 1 ст. 254 НК РФ.

Однако эти объекты в дальнейшем вошли в систему инженерно-технического обеспечения. По мнению налоговиков, организация применила схему дробления основных средств с целью уменьшения налоговой базы по налогу на прибыль, то есть списание отдельных частей единых основных средств произведено неправомерно. Данные объекты представляют собой единое целое и предназначены для получения целевого продукта по единому технологическому процессу. Исключение какого-либо объекта приведет к нарушению технологического процесса.

Спорные объекты основных средств не предназначены для выполнения своих функций отдельно от основного объекта, являются конструктивно связанными с ним и не могут быть изъяты или заменены без нарушения конструктивных связей. Поэтому их стоимость должна быть учтена в общей стоимости основного средства.

Таким образом, приобретая основные средства в раздробленном виде, компания должна была отразить их на счете 07 «Оборудование к установке» с дальнейшим списанием на счет 08 «Вложения во внеоборотные активы». После того как основное средство собрано, оно отражается на счете 01 «Основные средства».

Мнения организации и проверяющих по вопросу учета спорных объектов разошлись. Поэтому компания обратилась в суд.

Суд первой инстанции поддержал налогоплательщика. А вот апелляция и кассация признали правомерной позицию налогового органа. Принимая решение в пользу налоговиков, арбитры отталкивались от понятия «Объект классификации материальных основных фондов», которое дано в Общероссийском классификаторе основных фондов ОК 013-94, утвержденном постановлением Госстандарта России от 26.12.94 № 359. Отметим, что оно практически дословно дублирует понятие «инвентарный объект основных средств», которое приведено в п. 6 ПБУ 6/01.

Проанализировав данное понятие, суд пришел к выводу, что приобретенные отдельные предметы оборудования не отвечают признакам основных средств, поскольку каждый из них может выполнять свои функции исключительно в составе технологического комплекса оборудования. Поэтому организация неправомерно списала в состав материальных расходов спорные объекты. Их стоимость должна была сформировать первоначальную стоимость самостоятельного основного средства и переноситься на расходы через амортизационные отчисления.

Отметим, что это не единственное судебное решение с такой позицией. Мы свели в таблицу ситуации, в которых суд признал, что затраты на приобретение отдельных частей объекта не могут быть отнесены единовременно на расходы, а должны сформировать единое основное средство (табл. 1).

…а другие за

Но в арбитражной практике есть дела, выигранные организациями, которые рискнули списать на расходы каждую часть объекта по отдельности. Основной аргумент, который помогает компаниям выиграть спор с ревизорами, заключается в том, что каждый объект может использоваться отдельно от других. Примеры таких судебных решений приведены в табл. 2.

Стоит ли рисковать?

На наш взгляд, компания имеет право единовременно учесть в составе расходов стоимость приобретенных отдельных объектов, которые впоследствии используются в комплекте, если выполняются следующие условия:

-

стоимость каждого объекта меньше 40 000 руб. (со следующего года — 100 000 руб.);

-

срок полезного использования объектов различен;

-

объекты могут эксплуатироваться самостоятельно или в иной комплектации.

Если названные требования компания выполняет, то даже в случае возникновения спора с проверяющими отстоять свою точку зрения в суде не составит труда.

Но в ситуации, когда приобретенные объекты не могут работать отдельно от сформированной системы или комплекса (например, технологические линии по выпуску продукции), и в случае изъятия одного из объектов встанет производственный процесс, то спорить с инспекторами не стоит. Суд, скорее всего, встанет на сторону налоговиков.

Таблица 1

|

Ситуация |

Вывод суда |

Реквизиты судебного решения |

|---|---|---|

|

Компания приобрела комплект производственной мебели и условно разделила его на составные части, стоимостью менее той, что установлена для признания имущества амортизируемым. Каждую в отдельности взятую часть организация списала на расходы. Налоговые органы настаивали на том, что компания должна была сформировать единый объект амортизируемого имущества |

Действия организации неправомерны. Арбитры указали, что для целей налогообложения прибыли имеет значение факт приобретения единого комплекта мебели. Поэтому налоговые органы обоснованно решили, что в данном случае невозможно спорные затраты включить единовременно в состав расходов при расчете налога на прибыль, так как объект подлежит учету в составе основных средств |

Постановление ФАС ЗападноСибирского округа от 08.07.2009 № А4619685/2008 (Определением ВАС РФ от 06.11.2009 № ВАС13939/09 отказано в передаче данного дела в Президиум ВАС РФ) |

|

Налогоплательщик приобрел системный блок, монитор и принтер. Каждый в отдельности взятый объект не подпадал под критерии признания имущества амортизируемым. Поэтому их стоимость была отнесена на расходы единовременно. Проверяющие не признали данные затраты обоснованными |

Позиция налогоплательщика не соответствует требованиям действующего налогового законодательства. Согласно п. 1 ст. 256 НК РФ объект (компьютер), составными частями которого являются системные блоки, мониторы и принтеры, следует учитывать в составе единого инвентарного объекта основных средств. Дело в том, что любая его часть не может выполнять свои функции по отдельности, а комплектация других объектов основных средств из вышеуказанных технических единиц не имеет экономического обоснования в предпринимательской деятельности налогоплательщика. Поэтому отнесение затрат по приобретению данных объектов основных средств к расходам единовременно, а не через начисление амортизации, неправомерно |

Постановление ФАС ЗападноСибирского округа от 10.11.2008 № А464916/2008 |

|

Организация приобрела рабочий стол, тумбу и тумбу мобильную. Из этих объектов она сформировала единое основное средство (рабочий стол), по которому начислялась амортизация. Однако в ходе проверки налоговые органы посчитали, что действия компании неправомерны и исключили из расходов суммы начисленной амортизации |

Арбитры указали, что тумба, тумба мобильная и рабочий стол являются составными частями единого объекта — рабочего стола. В связи с тем что стоимость единого объекта основного средства удовлетворяет стоимостному критерию признания имущества амортизируемым, организация правомерно начисляла по нему амортизацию и учитывала ее в составе расходов |

Постановление ФАС Московского округа от 22.07.2005, 21.07.2005 № КАА41/679005 |

Таблица 2

|

Ситуация |

Вывод суда |

Реквизиты судебного решения |

|---|---|---|

|

Компания единовременно учла в составе расходов сумму затрат на монтаж системы видеонаблюдения (в нее вошли не только монтажные работы и материалы, но и специальное оборудование). Однако налоговый орган решил, что система видеонаблюдения должна быть принята к учету в качестве основного средства как отдельный инвентарный объект (комплекс конструктивно сочлененных предметов) |

Признавая решение налогового органа неправомерным, суд указал следующее. Спорные объекты пригодны для монтажа в различной комплектации, легко заменяются и могут функционировать друг от друга на произвольном расстоянии в зависимости от способа подключения. Каждый объект должен учитываться как самостоятельный инвентарный объект, поскольку сроки полезного использования отдельных частей системы видеонаблюдения существенно отклоняются друг от друга. Стоимость каждого объекта, входящего в систему видеонаблюдения, в отдельности менее установленного лимита для признания имущества амортизируемым. Поэтому компания правомерно учла стоимость объектов в составе расходов единовременно |

Постановления ФАС Поволжского округа от 09.10.2012 № А6530918/2011, СевероЗападного округа от 24.10.2011 № А0511812/2010 |

|

Организация приобрела торгововыставочное оборудование (витрины). Стоимость каждой витрины меньше лимита, установленного для признания имущества амортизируемым. Поэтому организация единовременно списала на расходы стоимость торгововыставочного оборудования. Налоговики применили положения п. 6 ПБУ 6/01 и признали торгововыставочное оборудование комплексом конструктивно сочлененных предметов |

Арбитры сняли с компании доначисленные суммы налога. Они указали, что торгововыставочное оборудование общества в силу ПБУ 6/01 представляет собой отдельные самостоятельные объекты основных средств (витрины). Аргументы: витрины имеют отдельные самостоятельные точки опоры, не смонтированы на одном фундаменте, могут быть переставлены в другое место и использоваться независимо друг от друга без изменения своих эксплуатационных качеств, при этом стоимость каждой витрины менее установленного лимита для признания имущества амортизируемым |

Постановление ФАС СевероКавказского округа от 12.05.2009 № А5318043/2008С534 |

|

Организация приобрела компьютерную технику (системные блоки, мониторы, мыши, клавиатуры). Каждый в отдельности взятый объект не вписывался в стоимостный лимит для признания имущества амортизируемым. Кроме того, у объектов были разные сроки полезного использования. Поэтому компания расходы на покупку компьютерной техники списала на расходы. Налоговики такие затраты исключили из налоговой базы по налогу на прибыль на том основании, что приобретенные товарноматериальные ценности являются затратами капитального характера, которые следовало отнести по дебету балансового счета 08 «Вложения во внеоборотные активы» с последующим включением в состав амортизируемого имущества (основных средств) |

Суд отклонил довод инспекторов и признал решение налогового органа недействительным. Арбитры указали, что монитор, клавиатура, мышь, наряду с системным блоком, являются комплектующими частями, стоимость каждой из которых менее установленного лимита для отнесения имущества в состав амортизируемого. Кроме того, каждое из комплектующих может использоваться заявителем на разных компьютерах взамен вышедших из строя либо для модернизации. Более того, они не смонтированы с системным блоком на одном фундаменте. Согласно п. 6 ПБУ 6/01 в случае наличия у одного объекта нескольких частей сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект. Поэтому компания обоснованно включила стоимость спорных объектов в состав расходов |

Постановления ФАС СевероКавказского округа от 04.02.2011 № А3244414/2009, Уральского округа от 17.02.2010 № А7610356/200937220 (Определением ВАС РФ от 28.06.2010 № 7601/10 отказано в передаче данного дела в Президиум ВАС РФ), Поволжского округа от 26.01.2010 № А658600/2009, от 15.04.2009 № А5512150/2008, ЗападноСибирского округа от 30.11.2006 № А275376/20066 |

|

Организация приобрела насоснокомпрессорные трубы (в погонных метрах), используемые для комплектации «подвески», необходимой для осуществления технологического процесса по добыче нефти. Трубы были единовременно списаны на расходы. При проверке налоговый орган посчитал, что «подвеска» является основным средством. А раз она состоит из труб, то они не могли быть списаны компанией на расходы |

Суд исследовал технологические особенности использования насоснокомпрессорной трубы и пришел к выводу, что «подвеска» — это разборная конструкция, не отвечающая требованиям единого инвентарного объекта в том смысле, который используется в п. 1 ст. 256 НК РФ и п. 6 ПБУ 6/01. Поэтому суд обоснованно отклонил довод инспекции о том, что трубы попадают под определение амортизируемого имущества |

Постановление ФАС СевероКавказского округа от 08.05.2009 № А6313178/2008С433 (Определением ВАС РФ от 15.07.2009 № 8243/09 отказано в передаче данного дела в Президиум ВАС РФ) |